S godišnjim prinosom od blizu 30 posto do početka rujna, uključujući kratki skok iznad oznake od 2.000 dolara po prvi puta u povijesti, zlato je imalo izvrsne rezultate u 2020. I, kao što ćemo utvrditi u nastavku, zlato nije stiglo do kraja svog puta. Zapravo, 2020. godina postat će zlatno desetljeće.

COVID-19 nije razlog našeg optimizma u pogledu zlata. Pandemija je samo katalizator, ubrzavajući i intenzivirajući razvoj koji već dugo podupire zlato, poput globalne zaduženosti i niskih kamatnih stopa. Također, ne smijemo zaboraviti da se globalno gospodarstvo već zahladilo prije nego što su blokade zbog COVIDA-19 pogodile ekonomije širom svijeta.

Niz novčanih trikova na putu

Zbog krize s koronavirusom, kreatori monetarne i fiskalne politike širom svijeta grozničavo traže nove načine za poticanje gospodarstva. Konvencionalno kvantitativno ublažavanje i dalje je dio standardnog repertoara središnjih banaka. Deflacijske tendencije ponovno pogađaju gospodarstvo punom snagom u trenutnoj recesiji. U prošlosti se deflacija mogla samo djelomično spriječiti kupnjom vrijednosnih papira od strane središnje banke. Potaknuti politikom nulte kamatne stope koja je danas raširena širom svijeta, već godinama traju rasprave o tome kako će izgledati sljedeća faza poticaja. U utrci prednjače prijedlozi kao što su duboko negativne kamatne stope, kontrola krivulje prinosa ili primjena Moderne monetarne teorije (MMT).

Bez obzira provode li se nove mjere monetarne i fiskalne politike u obliku negativnih kamatnih stopa, kontrole krivulje prinosa ili MMT-a, suština je da su “sva stara vina u novim kožama“. Kao što se to često događa u povijesti, financiranje deficita neizbježno se vrši devalvacijom valute.

Ponovno pojavljivanje inflacije

Ali kada će se inflacija (ponovno) pojaviti? Unutar onoga što nazivamo monetarnom tektonikom, napetosti između dviju sila inflacije i deflacije trenutno su veće nego ikad prije. Tijekom globalne blokade, brzina monetarne cirkulacije znatno je pala. Zatvorene trgovine, ali što je još važnije nesigurnost uzrokovana pandemijom, dovele su do velikog pada potrošnje i povećanog ponašanja štednje kod velikog dijela stanovništva. Sve je to imalo snažan deflatorni učinak – barem privremeno.

Središnje banke kontriraju svojim gigantskim injekcijama likvidnosti. Stoga smo uvjereni da ćemo se uskoro suočiti s presudnim račvanjem na cesti i neinflatorni će pritisci (morati) biti slomljeni. Prije četrdeset godina u SAD-u je bilo bitno ugušiti inflaciju pod svaku cijenu. Danas smo u drugoj krajnosti: bitno je učiniti sve što je potrebno da se spriječi pad potrošačkih cijena. Čini se da dezinflacijska strana još uvijek ima prednost. Ako niti jedan od gore opisanih monetarnih trikova nema željeni učinak, posljednje utočište za središnje bankare i dalje je “ helikopter novac“.

U svakom slučaju, inflacija će biti ključno pitanje za investicijske odluke tijekom ovog desetljeća. Rastuća dinamika inflacije bila bi dobra vijest za ulaganja osjetljiva na inflaciju, poput zlata, roba i rudarskih zaliha. S druge strane, napuštanje trenutne faze niske inflacije moglo bi se pokazati gorkom trgovinom za investitore, posebno kad se završi 40-godišnja stranka na obvezničkim tržištima i kada se tradicionalno negativna korelacija između dionica i obveznica naglo okrene pozitivno.

Naš je središnji zaključak u ovogodišnjem izvješću In Gold We Trust da će 2020. godine ući u povijest ulaganja kao zlatno desetljeće jer će zlato biti veliki korisnik trenutnih ekonomskih, političkih i općih sistemskih izazova.

Quo vadis, aurum?

Kao ulagače u zlato, prirodno nas zanima pitanje kako bi se cijena zlata mogla razvijati tijekom nadolazećeg zlatnog desetljeća. Sada ćemo pogledati kako mu pristupiti pomoću vlasničkog modela vrednovanja.

Procjena zlata bitno se razlikuje od procjene imovine koja stvara novčani tok. Modeli diskontiranog novčanog toka koji se obično koriste u financijama nisu primjenjivi na zlato. Napokon, u fiat monetarnom sustavu, cijena zlata raste dugoročno u istoj mjeri kao i novčana masa, jer je postojeća ponuda zlata gotovo konstantna, dok je novčana masa trajno napuhana.

Za izračunavanje ciljane cijene koristimo dva parametra: kretanje novčane mase i implicitni omjer pokrivenosti zlatom. Budući da je američki dolar još uvijek svjetska rezervna valuta i ima najjači utjecaj na cijenu zlata, analiziramo podatke za američki dolar i dobivamo ciljnu cijenu u američkim dolarima.

Budući razvoj novčane mase

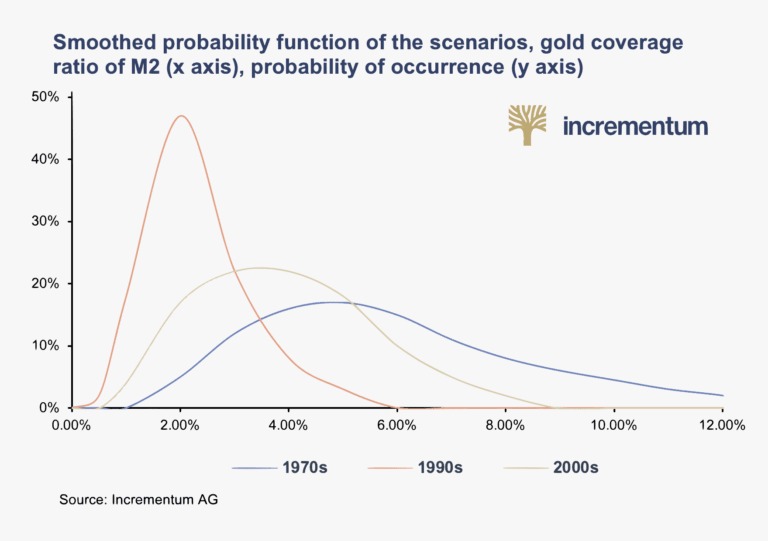

Izradili smo tri scenarija za stopu rasta novčane mase u narednom desetljeću. Novčani agregat M2 koristimo jer je manje hlapljiv od užih monetarnih agregata poput monetarne osnovice, MZM i M1. Koristili smo povijesne stope rasta M2 iz različitih desetljeća kao potencijalne stope rasta i dali smo tim scenarijima procjenu vjerojatnosti njihovog pojave.

Stopa rasta M2 u desetljeću s visokim rastom (1970-e): 9,7 posto u prosjeku; vjerojatnost pojave: 15 posto

Stopa rasta M2 u desetljeću s niskim rastom (1990-te): 3,9 posto u prosjeku; vjerojatnost pojave 5 posto

Stopa rasta M2 u desetljeću s prosječnim rastom (2000-te): 6,3 posto u prosjeku; vjerojatnost pojave 80 posto

Implicitni omjer pokrivenosti zlatom

Implicitna pokrivenost zlatom u valuti izračunava se vrednovanjem zlatnih rezervi središnje banke prema trenutnoj cijeni zlata i njihovim povezivanjem s novčanom masom. Dugoročno, pokrivenost zlata novčanom masom M2 kreće se oko 3,3 posto. Jasno je da se u vrijeme opadanja povjerenja u monetarni sustav omjer pokrivenosti zlatom znatno povećava. To je bio slučaj u stagflaciji 1970-ih i Velikoj financijskoj krizi 2007–2009 i njezinoj oštroj recesiji koja je uslijedila.

Za tri gore navedena scenarija rasta novčanog fonda M2 modelirali smo funkciju raspodjele na temelju povijesnih podataka.

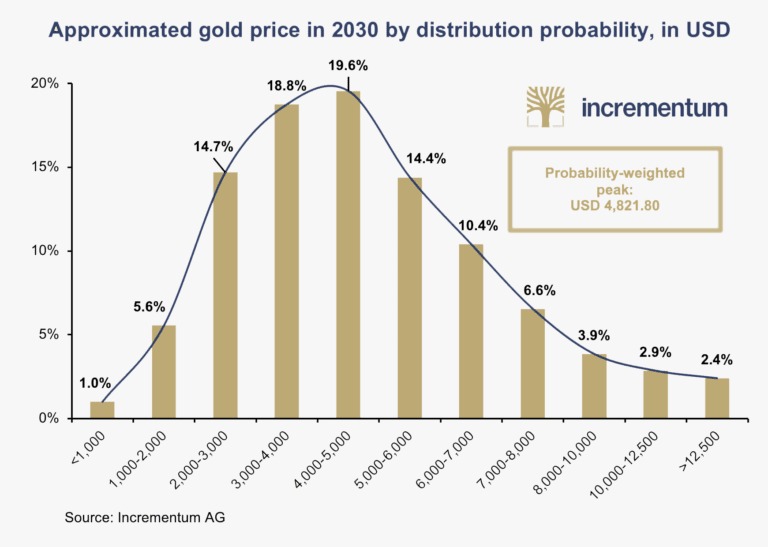

Naša očekivanja za cijenu zlata na kraju desetljeća su oko 4.800 dolara.

Raspodjela je očito iskrivljena udesno. To znači da su znatno veće cijene daleko vjerojatnije od nižih. Naravno, kvantitativni modeli ove vrste uvijek imaju određeni stupanj nejasnoća. Međutim, vjerujemo da smo zauzeli konzervativan pristup kalibriranju scenarija. Zbog jedinstvene situacije s globalnim dugom koja je detaljno opisana u ovogodišnjem izvješću In Gold We Trust, brojke rasta M2 u desetljeću koje je tek započelo nisu nevjerojatne na istoj razini kao 1970-ih. U ovom slučaju model predlaže cijenu zlata od 8.900 dolara do 2030. godine.

Izvor: www.theassay.com